В прошлом году за счёт санкционных ограничений российский рынок ветпрепаратов пережил кардинальную трансформацию. Изменения были простимулированы как логистическими сложностями, так и отказом отдельных иностранных поставщиков работать на территории России. В итоге на рынке сложились уникальные условия для развития отечественных компаний, как с точки зрения возможностей наращивания продаж по существующему ассортименту, так и для дальнейшего развития продуктовых портфелей, в т. ч. с прицелом на импортозамещение.

В прошлом году за счёт санкционных ограничений российский рынок ветпрепаратов пережил кардинальную трансформацию. Изменения были простимулированы как логистическими сложностями, так и отказом отдельных иностранных поставщиков работать на территории России. В итоге на рынке сложились уникальные условия для развития отечественных компаний, как с точки зрения возможностей наращивания продаж по существующему ассортименту, так и для дальнейшего развития продуктовых портфелей, в т. ч. с прицелом на импортозамещение.

Справка

В 2023 году проект по розничному аудиту ветеринарного рынка аналитической компании RNC Pharma был реформирован за счёт беспрецедентного расширения объёма выборки, в т. ч. в результате обеспечения полного покрытия онлайн-канала. В этой связи данные за 2022 год пересчитаны в сторону увеличения, оценка общего объёма рынка выросла в пределах 20–22%.

Объём и динамика продаж ветпрепаратов

Объём розничного рынка ветпрепаратов по итогам I и II кварталов 2023 года составил 16,9 млрд рублей (с учётом НДС), а динамика относительно аналогичного периода 2022 года была зафиксирована на уровне 20,7% (в рублях). Продажи в натуральном выражении тоже демонстрировали уверенный рост: относительно I полугодия прошлого года в минимальных единицах дозирования (МЕД) они выросли на 10,4%. С начала текущего года россияне приобрели 102,7 млн МЕД.

Минимальные единицы дозирования (МЕД) – общее количество таблеток, флаконов, ампул и др. лекарственных форм, входящих в потребительские упаковки.

На общую рублёвую динамику оказывала влияние инфляция. Она составила по итогам первых двух кварталов 2023 года 28,7% (расчёт по формуле Ласпейреса). Цены на импортные препараты повышались быстрее, чем на отечественные, так, инфляция по препаратам зарубежного производства была зафиксирована на уровне 35,6%, тогда как стоимость российских лекарственных средств для животных за год увеличилась на 15,3%.

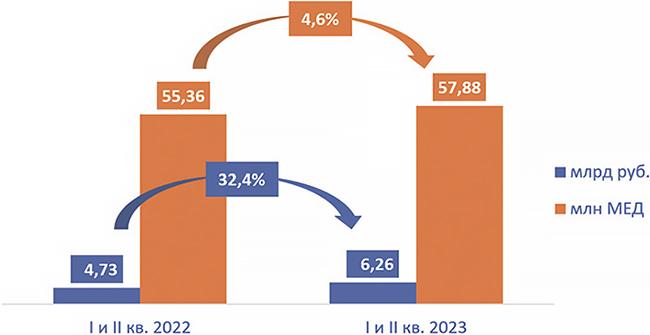

Проблемы с доступностью ряда иностранных ветпрепаратов и заметное повышение цен естественным образом переключили внимание потребителей на отечественные аналоги. Российские производители воспользовались данной ситуацией и заметно расширили свои продуктовые портфели, а также серьёзно активизировали работу по продвижению, реализуя стратегию замещения импорта. В итоге рублёвая динамика продаж отечественных лекарственных средств серьёзно опережала среднерыночные показатели: в I полугодии 2023 года было реализовано продукции на 6,26 млрд рублей (в розничных ценах, с учётом НДС), а динамика была зафиксирована на уровне 32,4% (рис. 1).

Натуральные показатели росли скромнее, здесь по сравнению с первыми двумя кварталами 2022 года продажи увеличились на 4,6%, всего с начала года было реализовано 57,9 млн МЕД. Развитие натуральных продаж тормозится за счёт сознательного каннибализма отдельных торговых марок: на рынок выводятся позиции с принципиально иным уровнем эффективности, которые требуется принимать в меньших количествах. Активнее стали продвигать более маржинальные наименования, что и приводит к некоторому торможению в развитии общих натуральных продаж. Впрочем, для рынка и экономики конкретных отечественных компаний это только на пользу.

Структурные характеристики

Различия в динамике продаж импортных и российских ветпрепаратов естественным образом привели к изменениям в структуре рынка. За прошедший год выросла денежная доля отечественных компаний, по итогам I и II кварталов 2023 года она составила 37,1%, что на 3,3% больше, чем годом ранее (рис. 2). А вот натуральная доля российских игроков за год сократилась, они потеряли 3,1%, но в общем объёме доминируют, формируя 56,3% рынка.

Максимальный вклад в рост натуральных объёмов продаж импортных препаратов в анализируемом периоде вносили поставщики из Чехии (рост в 3 раза), а также Словении и Латвии (примерно по 80%). В частности, из Чехии активно поставлялись вакцины для домашних животных «Биокан» и «Биофел» («Биовета»), динамику отгрузок из Словении обеспечивала «КРКА ФАРМА» («Кладакса», «Милпразон» и др.), из Латвии GiGi («ПимоПет», «НефроПет», «МильбеПет» и др.). Акцент на данных продуктах сделан специально, поскольку даже по перечисленному ассортименту понятно, что на российском рынке ветеринарных препаратов идёт активное замещение прежних лидеров за счёт переключения на аналогичные продукты, но уже от альтернативных поставщиков. Отечественные компании старались этому процессу не уступать, в т. ч. наращивая продажи по категории вакцин, эктопаразитарных и противогельминтных препаратов, подробнее об этом поговорим ниже.

Ещё более серьёзные изменения произошли в структуре рынка ветпрепаратов по каналам сбыта, в частности, российские производители лекарственных средств для питомцев в прошлом году провели очень серьёзную работу по наращиванию представленности в онлайн-канале. Здесь отечественные поставщики долгое время проигрывали зарубежным коллегам, однако высокие темпы развития сферы электронной коммерции игнорировать просто невозможно. В итоге в I и II кварталах 2023 года рублёвая доля компаний из России в интернете выросла до 11,1% (годом ранее не превышала 5%), а натуральные объёмы увеличились до 10,5%, тогда как ранее фиксировались на уровне 3,6% (рис. 3). Пока российские фирмы существенно уступают в сегменте e-com иностранным производителям, доля последних в анализируемом периоде составляла порядка 22,8% в рублёвом выражении и за год выросла на 6,5%.

Конкурентное окружение

Количество отечественных компаний-производителей на розничном рынке ветпрепаратов в анализируемом периоде достигло 109, это на три больше, чем годом ранее. Новички на топовые позиции пока не претендуют. Абсолютным лидером среди российских поставщиков в I и II кварталах 2023 года стала «Агроветзащита» (таб. 1), на компанию приходится 21,4% продаж всех отечественных препаратов, при этом фирма демонстрирует внушительную динамику на уровне 36% в рублях. Вторую строчку с минимальным отрывом занимает «Экопром». Если компании удастся сохранить текущие темпы роста, в ближайшее время лидер в рейтинге может поменяться.

| Таблица 1. Топ-15 отечественных корпораций – производителей ветпрепаратов на розничном рынке в России (включая онлайн-канал) | |||

| № | Корпорация | Доля в I и II кв. 2023 г., %, руб. |

Динамика I и II кв. 2023 / I и II кв. 2022, %, руб. |

| 1 | АГРОВЕТЗАЩИТА | 21,4 | 36 |

| 2 | ЭКОПРОМ | 21,1 | 48 |

| 3 | АПИЦЕННА | 12,5 | 27 |

| 4 | АСТРАФАРМ | 10,3 | 20 |

| 5 | ВЕТБИОХИМ | 6,4 | 68 |

| 6 | АГРОБИОПРОМ | 5,2 | 49 |

| 7 | НИТА-ФАРМ | 4,7 | 20 |

| 8 | ВЕДА | 2,2 | 20 |

| 9 | ХЕЛВЕТ | 1,3 | 9 |

| 10 | ВИК | 1,2 | 19 |

| 11 | АСКОНТ+ | 1,1 | 27 |

| 12 | ИССЛЕДОВАТЕЛЬСКИЙ ЦЕНТР НПФ | 1 | –1 |

| 13 | МИКРО-ПЛЮС | 0,9 | 5 |

| 14 | АРМАВИРСКАЯ БИОФАБРИКА | 0,6 | 3 |

| 15 | ЗАВОД ВЕТЕРИНАРНЫЕ ПРЕПАРАТЫ | 0,6 | 25 |

| Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России (total sell out) | |||

Практически все производители ветпрепаратов из топа-15 в анализируемом периоде показывали двузначные темпы роста продаж. Только НПФ «Исследовательский центр» показал снижение рублёвого объёма выручки (на 1%), остальные компании в «плюсе». Но, учитывая, что среднерыночная динамика в I и II кварталах 2023 года составила 21%, реальным ростом рыночной доли из 15 игроков могли похвастаться только восемь. Тем не менее здесь нашлось место для выдающихся результатов. В частности, компания «Ветбиохим» нарастила продажи на 68%, речь идёт о вакцинах: «Мультикан», «Мультифел», «Астерион» и др. Значительные темпы роста продемонстрировали также компании «Агробиопром» (рост на 49% в рублях) и «Экопром» (на 48%).

Отдельно хотелось бы упомянуть производителей препаратов для медицинского применения, которые в том числе занимаются производством и продажами лекарственных средств для животных. В I полугодии 2023 года на розничном рынке были представлены 11 подобных компаний. В общем объёме продаж они не играют значимой роли и находятся далеко за пределами топа. В анализируемом периоде на них в сумме приходилось порядка 1,3% продаж, но для конкретных конкурентных групп деятельность данных поставщиков очень важна. Максимальной выручкой за период могут похвастаться «Биннофарм Групп» (антибиотик «Ветбицин») и «ТНК Силма» (энтеросорбент «Энтерозоо»). Максимальную динамику из числа фармацевтических компаний показал «Московский эндокринный завод» (рост в 5200 раз), речь идёт о поставках опиоидного анальгетика «Трамвет».

Основной тренд развития отечественных производителей ветпрепаратов касался активного развития продуктовых портфелей. Количество торговых марок, представленных в рознице, за год выросло на 35 наименований (до 769 позиций), а число SKU увеличилось на 111 (до 3006 наименований). При этом происходил и качественный рост. Производители активно занимались продвижением, в т. ч., как уже говорили выше, сделали упор на продвижение в онлайн-канале.

При этом развитие продуктовых портфелей происходило практически по всем фармгруппам (таб. 2). Максимальной рублёвой динамикой в I и II кварталах 2023 года характеризовались антидепрессанты (рост на 94%), причём фактически за счёт единственного представителя – препарата «Экспресс Успокоин» компании «Астрафарм». Второй результат показала группа препаратов для вакцинопрофилактики (рост на 71%). Здесь рост определял «Ветбиохим». Всего в сегменте представлено 16 компаний. Третий результат принадлежит производителям антигельминтных средств (+40%) — все 19 производителей значимо нарастили поставки.

| Таблица 2. Топ-15 фармгрупп отечественных ветпрепаратов на розничном рынке в России (включая онлайн-канал) | |||

| № | Фармгруппа | Доля в I и II кв. 2023 г., %, руб. |

Динамика I и II кв. 2023 / I и II кв. 2022, %, руб. |

| 1 | ЭКТОПАРАЗИТАРНЫЕ ПРЕПАРАТЫ | 31,7 | 35 |

| 2 | АНТИГЕЛЬМИНТНОЕ СРЕДСТВО | 21,1 | 40 |

| 3 | МИБП-ВАКЦИНА | 6,7 | 71 |

| 4 | ГОРМОНЫ И ИХ АНТАГОНИСТЫ | 5,2 | 11 |

| 5 | АНТИБИОТИК | 5,1 | 22 |

| 6 | ПРОТИВОМИКРОБНОЕ СРЕДСТВО | 3,1 | 37 |

| 7 | ИММУНОМОДУЛИРУЮЩЕЕ СРЕДСТВО | 2,4 | 10 |

| 8 | АНТИСЕПТИЧЕСКОЕ СРЕДСТВО | 2 | 27 |

| 9 | ВИТАМИНЫ | 1,9 | 18 |

| 10 | РЕПЕЛЛЕНТНОЕ СРЕДСТВО | 1,7 | 11 |

| 11 | СРЕДСТВО ЛЕЧЕНИЯ НЕФРОЛИТИАЗА | 1,6 | 25 |

| 12 | СЕДАТИВНОЕ СРЕДСТВО | 1,4 | 16 |

| 13 | АНТИДЕПРЕССАНТЫ | 1,4 | 95 |

| 14 | ГОМЕОПАТИЧЕСКОЕ СРЕДСТВО | 1,3 | 9 |

| 15 | ЭУБИОТИК | 1 | 0,2 |

| Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России (total sell out) | |||

Рейтинг торговых марок ветпрепаратов отечественного производства в I полугодии 2023 года возглавляет линейка антигельминтных и эктопаразитарных средств «Инспектор» («Экопром»). В общем объёме продаж российских препаратов на неё приходилось 9,9% (таб. 3). Второй результат у бренда «Барс» («Агроветзащита»), который представлен в основном эктопаразитарными препаратами. В общем объёме реализации на них приходилось 9,3%. Обе торговых марки демонстрируют внушительную динамику, превышающую среднерыночные темпы роста продаж, на уровне 67% и 34% соответственно.

| Таблица 3. Топ-15 отечественных ТМ ветпрепаратов на розничном рынке в России (включая онлайн-канал) | ||||

| № | ТМ | Корпорация | Доля в I и II кв. 2023 г., %, руб. | Динамика I и II кв. 2023 / I и II кв. 2022, %, руб. |

| 1 | ИНСПЕКТОР | ЭКОПРОМ | 9,9 | 67 |

| 2 | БАРС | АГРОВЕТЗАЩИТА | 9,3 | 34 |

| 3 | РОЛЬФКЛУБ 3D | ЭКОПРОМ | 5,2 | 45 |

| 4 | МУЛЬТИКАН | ВЕТБИОХИМ | 2,7 | 61 |

| 5 | ПРАЗИТЕЛ | АСТРАФАРМ | 2,4 | 15 |

| 6 | ПРАЗИЦИД | АПИЦЕННА | 2,3 | 13 |

| 7 | ОКВЕТ | АГРОВЕТЗАЩИТА | 1,9 | 498 |

| 8 | МУЛЬТИФЕЛ | ВЕТБИОХИМ | 1,9 | 61 |

| 9 | ДАНА | АПИЦЕННА | 1,7 | 30 |

| 10 | ГЕЛЬМИНТАЛ | ЭКОПРОМ | 1,7 | 16 |

| 11 | ДИРОНЕТ | АГРОВЕТЗАЩИТА | 1,6 | 26 |

| 12 | КОНТРСЕКС NEO | АСТРАФАРМ | 1,6 | 15 |

| 13 | ЧИСТОТЕЛ | ЭКОПРОМ | 1,5 | 30 |

| 14 | ИВЕРМЕК | НИТА-ФАРМ | 1,5 | 14 |

| 15 | ЭКСПРЕСС УСПОКОИН | АСТРАФАРМ | 1,4 | 95 |

| Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России (total sell out) | ||||

Абсолютным рекордсменом по росту стал ветпрепарат от клещей, блох и гельминтов «Оквет» («Агроветзащита»). За год розничные продажи данного продукта увеличились практически в 6 раз в рублях. Второй результат принадлежит препарату «Экспресс Успокоин» (+94%), который уже упоминался выше. Примечательно, что данные лекарственные средства используют разную стратегию: в первом случае речь идёт о замещении доли ушедших с российского рынка продуктов, во втором о формировании принципиально нового сегмента, который до недавнего времени практически не был представлен. Также надо упомянуть вакцины для кошек и собак «Мультифел» и «Мультикан» («Ветбиохим»), продажи которых выросли синхронно на 61%. Здесь опять же речь идёт о замещении импортных продуктов.

Из числа препаратов за пределами топа максимальные темпы роста демонстрировали вакцина для собак «Астерион» от «Ветбиохима» (рост в 27,4 раза), нестероидный противовоспалительный препарат «Неболин-Вет» от компании «Ветучасток» (в 12,1 раз), а также средство для поддержания работы почек собак и кошек «Нефроантитокс» от «Агробиопрома» (в 10,8 раза).