Продажи препаратов для уничтожения эктопаразитов с одной стороны повторяли, а с другой и определяли общую динамику развития ветеринарной розницы в 2021 году. Результат вполне закономерный, учитывая, что по денежному объёму продаж на данную группу приходится без малого 38% рынка. Любые колебания спроса, связанные с макроэкономикой или климатическими особенностями сезона, данный сегмент переживает одним из первых. Не стало сюрпризом и стремительное развитие онлайн-канала. Последний по итогам минувшего года продемонстрировал по-настоящему выдающиеся показатели динамики.

* В рамках данного обзора анализировались следующие группы ветпрепаратов по классификатору ВОЗ: P03 – препараты для уничтожения эктопаразитов (включая чесоточного клеща), инсектициды и репелленты и P53 – эктопаразитарные ветеринарные препараты, инсектициды и репелленты.

В исследование не включалась группа препаратов P54A – макроциклические лактоны – отдельные препараты в рамках группы могут использоваться в т.ч. для уничтожения эктопаразитов, но в основной массе применяются в качестве антигельминтных средств.

Объём и динамика рынка

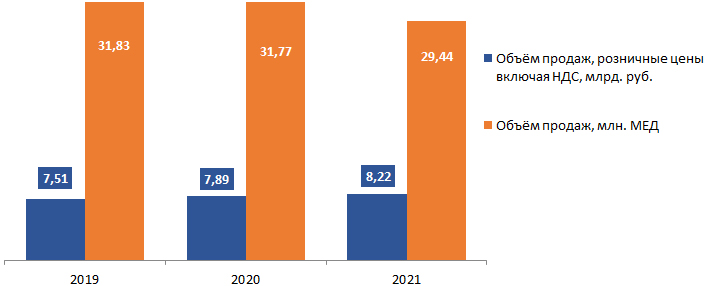

Суммарный объём продаж препаратов для уничтожения эктопаразитов, включая онлайн-канал, по итогам 2021 года составил 8,22 млрд рублей (рис. 1). Относительно итогов 2020 года рынок демонстрировал рост продаж на уровне 4,24% в национальной валюте. Результат мало отличался от показателей, зафиксированных в 2020 году. Тогда относительно 2019 года рост рублёвого объёма рынка достиг 5,05%. Правда, нужно отметить, что природа динамики в рамках данных периодов существенно отличалась. В 2021 году году на первый план вышел высокий уровень инфляции (7,2%). Он, среди прочего, ограничивал потребление и стимулировал изменение потребительских предпочтений, что выражалось прежде всего в повышении спроса на т. н. дробные упаковки (продажа отдельных доз препарата с разделением потребительских упаковок).

Рис. 1. Объём и динамика розничного рынка эктопаразитарных ветпрепаратов в России

(включая онлайн-канал)

Интересно, что за год доля препаратов, реализованных без вторичной упаковки, выросла в натуральном выражении с 24,6% в 2020 году до 26,2% по итогам 2021 года, причём в основном продажа препаратов в подобном формате распространена в офлайн-звене. Онлайн предпочитает работать целыми с потребительскими упаковками. Доля дробного формата тут минимальна — всего 0,5% по итогам 2021 года.

При этом натуральный объём реализованных на рынке минимальных единиц дозирования (МЕД[1]) за год сократился весьма значительно. Относительно показателей 2020 года падение составило 7,35%, тогда как в 2020 году продажи упали всего на 0,2%. На интенсивность натурального спроса влиял целый комплекс факторов. В их числе важно отметить процесс замещения относительно дешёвых препаратов более дорогими аналогами, которые в ряде случаев обладают более удобными формами выпуска или принципиально иными показателями эффективности. Но этот процесс, естественно, был бы невозможен без активного продвижения своей продукции отраслевыми лидерами. Компании второго и третьего эшелона часто не могут составить достойную конкуренцию в информационном пространстве, а порой и просто не понимают важности маркетинговой активности.

[1] Минимальные единицы дозирования (МЕД) – общее количество таблеток, флаконов, ампул и других лекарственных форм, входящих в потребительские упаковки.

Структурные характеристики рынка

Основная тенденция практически всех потребительских рынков последних лет – стремительное развитие онлайн-канала. Ветеринарная розница не могла остаться в стороне от этих процессов. Так что 2021 год стал фактически переломным моментом: произошёл резкий рост количества операций в интернет-сегменте. Одновременно изменилась структура рынка. Если в 2019–2020 годах на онлайн приходилось всего порядка 1% продаж эктопаразитарных препаратов в денежном выражении, то в 2021 году этот показатель вырос сразу до 3,9% (рис. 2).

Рис. 2. Структура розничного рынка эктопаразитарных ветпрепаратов в России по каналам продаж

Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России,

Аудит розничных продаж вет. ЛП на маркетплейсах в России

При проведении расчётов в натуральных показателях картина примерно такая же — в 2021 году происходит резкий рост продаж. Всего за один год доля онлайн-канала выросла с 0,9% до 3,4% (в МЕД). Важно отметить, что ассортимент продукции, представленной здесь, за год практически не изменился. В 2021 году в интернете продавались 59 торговых наименований эктопаразитарных препаратов, тогда как годом ранее — 53 позиции. Выросло именно количество покупателей онлайн. Люди оценили удобство дистанционных способов торговли. Естественно, этого бы не произошло без активных усилий по продвижению как со стороны компаний-производителей, так и непосредственно маркетплейсов. Последние на данном этапе развития рынка выступают флагманом онлайн-торговли ветеринарными препаратами.

А вот каких-то разительных изменений в отношении структуры рынка по типам животных, для лечения которых используются эктопаразитарные препараты, в прошедшем году не наблюдалось. В офлайн-канале фиксируется некоторый рост доли продукции для мелких домашних животных (МДЖ). В 2020 году она составляла 98,5%, а по итогам 2021 года достигла 98,6% (рис. 3). Но это связано скорее с особенностями спроса в 2020 году, которые наблюдались на фоне не вполне традиционных климатических условий в большинстве регионов России. В 2021 году ситуация развернулась ближе к климатической норме, а вслед за ней и показатели спроса вернулись в рамки стандартных сезонных трендов.

Рис. 3. Структура розничного рынка эктопаразитарных вет. препаратов в России по типам животных, %, руб.

Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России,

Аудит розничных продаж вет. ЛП на маркетплейсах в России

В онлайн-канале есть свои особенности. Во-первых, тут продукция для сельскохозяйственных животных (СХЖ) практически не была представлена. Так, по итогам 2020 года такие препараты занимали всего 0,07% от общего денежного объёма продаж. Во-вторых, в 2021 году и этот объём стремительно сокращался (до 0,001%). Происходило это не столько за счёт отказа от конкретного ассортимента препаратов, сколько за счёт активного наращивания продаж продукции для МДЖ в онлайне, динамика спроса на который существенно опережала продукцию для продуктивных животных. Связано это, как уже говорилось выше, было в том числе с активным продвижением своей продукции компаниями-производителями.

Казалось бы, достаточно сложная макроэкономическая ситуация, в частности падение доходов населения и высокая инфляция, должны были стимулировать тенденции экономного потребления. Об одной из таких тенденций — покупке дробных упаковок — мы уже говорили выше. А вот другая яркая тенденция, импортозамещение, для розничного рынка эктопаразитарных препаратов в прошлом году совсем не проявилась. Более того, наблюдался обратный тренд: российская продукция теряла рыночную долю как в денежном (падение с 38,5% в 2020 году до 36,7% в 2021 году), так и в натуральном (с 79,4% до 77,1%) выражении.

Здесь опять-таки нужно констатировать серьёзные отличия между онлайн- и офлайн-каналами (рис. 4). Так, в денежном выражении на рынке доминирует продукция производителей из США. В классической рознице на неё приходится 50,8% продаж по итогам 2021 года, а на маркетплейсах эта доля составляет уже 63,4%. Российские производители заняли соответственно 37,4% в офлайне и всего порядка 20,8% в онлайн-канале. Разница объясняется только разной активностью продвижения. При этом с точки зрения натуральных объёмов отечественная продукция всё ещё доминирует на рынке. Правда, если в классическом ретейле на неё приходится 77,5% продаж, то на маркетплейсах она занимает всего 65,6%.

Рис. 4. Структура розничного рынка эктопаразитарных ветпрепаратов в России по странам происхождения по итогам 2021 года

Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России,

Аудит розничных продаж вет. ЛП на маркетплейсах в России

Из остальных производителей максимальную долю в денежном выражении занимают немецкие компании. В офлайне они контролируют порядка 8% от денежного объёма продаж, а в онлайне — 13,7%. В топ стран также входят предприятия из Нидерландов и Словении.

Конкурентное окружение

Рейтинг компаний-производителей на розничном рынке эктопаразитарных препаратов по итогам 2021 года возглавляет «МСД» (таб. 1). Компания контролирует 33,4% рынка, при этом демонстрирует прирост продаж на уровне 7% в рублях, заметно опережая средние показатели динамики анализируемого сегмента рынка. Вторую и третью строчки занимают российские компании «Экопром» (14,3% рынка) и «Агроветзащита» (11,5%). С точки зрения динамики продаж компании не могут пока конкурировать с отраслевым лидером, динамика тут ниже средних показателей по сегменту.

| Таблица 1. Топ-20 корпораций-производителей на розничном рынке эктопаразитарных ветпрепаратов в России (включая онлайн-канал) | ||||

| № | Корпорация | Страна регистрации производителя | Доля в 2021 г., %, руб. | Динамика 2021/2020, %, руб. |

| 1 | МСД | США | 33,4 | 7 |

| 2 | Экопром | Россия | 14,3 | 2 |

| 3 | Агроветзащита | Россия | 11,5 | –4 |

| 4 | Зоэтис | США | 9,2 | 41 |

| 5 | Эланко | США | 8,7 | –13 |

| 6 | Берингер Ингельхайм | Германия | 8,2 | 23 |

| 7 | Апиценна | Россия | 3,2 | 6 |

| 8 | Астрафарм | Россия | 3,2 | –7 |

| 9 | Беафар | Голландия | 2,3 | –15 |

| 10 | Агробиопром | Россия | 1,3 | 12 |

| 11 | КРКА | Словения | 1,1 | –24 |

| 12 | Золотая рыбка | Россия | 0,7 | –4 |

| 13 | Биосфера | Россия | 0,6 | 5 |

| 14 | Завод «Ветеринарные препараты» | Россия | 0,4 | –19 |

| 15 | Фокс И Ко | Россия | 0,4 | 5 |

| 16 | Веда | Россия | 0,2 | 5 |

| 17 | Торговый дом ДИС | Россия | 0,1 | –4 |

| 18 | Баймида Груп | Ирландия | 0,1 | –7 |

| 19 | Нита-Фарм | Россия | 0,1 | –26 |

| 20 | Бионикс | Россия | 0,1 | 15 |

| Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России, Аудит розничных продаж вет. ЛП на маркетплейсах в России |

||||

Максимальный показатель роста демонстрирует «Зоэтис» (США). Компания за год нарастила продажи в рознице сразу на 41%. На розничном рынке ветеринарных лечебных препаратов (ЛП) в России у компании представлено два препарата для уничтожения эктопаразитов, но динамику фактически обеспечивала «Симпарика», которая стала одним из рекордсменов также и рейтинга торговых марок. Второй продукт компании «Флектрон» предназначен для крупного рогатого скота и в рознице продавался в минимальных объёмах. Высокими темпами роста из числа топовых компаний также может похвастаться «Берингер Ингельхайм» — относительно 2020 года рублёвый объём продаж эктопаразитарных препаратов компании вырос на 23%.

Из числа российских производителей в рамках топ-20 высокими темпами роста, опережающими среднюю динамику рынка, характеризовались компании «Бионикс» (15%) и «Агробиопром» (12%). Первая продавала в рознице только одно наименование – линейку препаратов для кошек и собак «Деликс». У «Агробиопрома» значительно более широкий портфель – 16 торговых марок, но основной вклад в динамику внесли две группы продуктов: «Бинакар» и «Санакард».

По торговым маркам эктопаразитарных препаратов лучшая динамика в топ-20 (таб. 2) была у «Нексгард Спектра» от «Берингер Ингельхайм». Продажи препарата за год выросли на 58% (в рублях). Фактически данный продукт обеспечил высокую динамику по эктопаразитарному портфелю компании в целом. В топ торговых марок входит ещё один препарат компании, «Фронтлайн», но его продажи за год сократились на 3%.

| Таблица 2. Топ-20 ТМ на розничном рынке эктопаразитарных ветпрепаратов в России (включая онлайн-канал) | ||||

| № | ТМ | Корпорация | Доля в 2021 г., %, руб. | Динамика 2021/2020, %, руб. |

| 1 | Бравекто | МСД | 33,3 | 7 |

| 2 | Барс | Агроветзащита | 9,9 | –4 |

| 3 | Симпарика | Зоэтис | 9,2 | 41 |

| 4 | Инспектор | Экопром | 6,3 | 5 |

| 5 | Нексгард Спектра | Берингер Ингельхайм | 4,4 | 58 |

| 6 | Рольфклуб 3D | Экопром | 3,9 | 0,03 |

| 7 | Фронтлайн | Берингер Ингельхайм | 3,5 | –3 |

| 8 | Форесто | Эланко | 3,5 | –7 |

| 9 | Беафар | Беафар | 2,3 | –15 |

| 10 | Дана | Апиценна | 2,3 | 1 |

| 11 | Блохнэт | Астрафарм | 2,1 | –9 |

| 12 | Чистотел | Экопром | 2,1 | 1 |

| 13 | Адвантейдж | Эланко | 1,6 | 1 |

| 14 | Адвантикс | Эланко | 1,3 | –18 |

| 15 | Инсектал | Экопром | 1,2 | –12 |

| 16 | Ин-Ап Комплекс | Астрафарм | 1,1 | –1 |

| 17 | Фиприст | КРКА | 1 | –30 |

| 18 | Бинакар | Агробиопром | 0,9 | 12 |

| 19 | Празицид Комплекс | Апиценна | 0,8 | 18 |

| 20 | Прак-Тик | Эланко | 0,7 | –18 |

| Источник: RNC Pharma®, Аудит розничных продаж вет. ЛП в России, Аудит розничных продаж вет. ЛП на маркетплейсах в России |

||||

Наибольшее количество торговых марок в двадцатке по итогам 2021 года из числа зарубежных компаний показала «Эланко». Правда, из четырёх продуктов выйти в плюс смогла только линейка препаратов «Адвантейдж» (+1%). По российским компаниям такое же количество препаратов в топе у компании «Экопром» — продажи трёх из них продемонстрировали рост, а максимальную динамику показал «Нексгард Спектра» (+5%).

Максимальные объёмы продаж по отечественным продуктам приходятся на торговую марку «Барс» компании «Агроветзащита». Продукт занимает вторую строчку рейтинговой таблицы, хотя относительно результатов 2020 года здесь фиксируется снижение на 4%. «Барс» определял динамику всего эктопаразитарного портфеля компании в рознице, при этом он только этой линейкой не исчерпывается. Другие продукты тоже демонстрировали активный рост продаж, скажем, торговая марка «Четыре с хвостиком» показала прирост на 27%, но на позиции в топе этот продукт пока претендовать не может.

Максимальную динамику из попавших в двадцатку российских продуктов показали торговые марки «Празицид Комплекс» компании «Апиценна» (рост на 18%) и уже упоминавшийся выше «Бинакар» от «Агробиопрома» (13%).